投資の世界では、「全世界株式」と「米国株式」のどちらに投資すべきかという議論が絶えません。どちらも魅力的な選択肢ですが、それぞれの特性や過去の実績を考慮すると、どちらがより適しているのかを深く理解することが重要です。本記事では、これらの選択肢の違いを詳細に解説し、あなたの投資判断をサポートします。さあ、始めましょう!

投資の基本: 全世界株式と米国株式

まず、全世界株式とは何かを理解することから始めましょう。全世界株式への投資は、世界中の株式市場に分散投資を行うことで、全体の経済成長を確実に捉えることを目的としています。一方、米国株式への投資は、特にアメリカの経済成長を直接捉えることを目的としています。これらの違いを理解することが、投資判断の第一歩です。

パフォーマンスの比較: 過去10年のデータ

投資を決める上で、過去のパフォーマンスデータは非常に重要です。以下の表は、米国株式(S&P500指数)と全世界株式の過去10年のパフォーマンスを比較したものです。

| 年 | S&P500指数リターン (%) | 全世界株式リターン (%) |

|---|---|---|

| 2013 | 29.6 | 23.9 |

| 2014 | 11.4 | 4.9 |

| 2015 | -0.7 | -2.4 |

| 2016 | 9.5 | 8.4 |

| 2017 | 19.4 | 24.0 |

| 2018 | -6.2 | -10.4 |

| 2019 | 28.9 | 27.7 |

| 2020 | 16.3 | 16.5 |

| 2021 | 26.9 | 18.5 |

| 2022 | -18.1 | -12.0 |

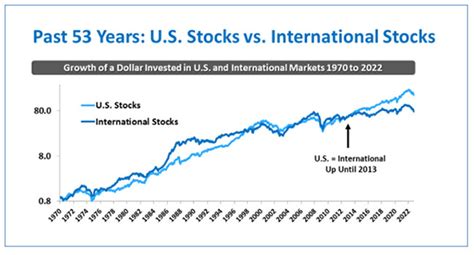

このデータから分かるように、過去10年間では米国株式の方が全世界株式よりも高いリターンを示しています。これは、特にS&P500指数が世界の主要経済国の中でも高い成長を遂げてきたためです。

米国株式の優位性: なぜ米国株式なのか?

米国株式を選ぶ理由はいくつかあります。まず第一に、その過去の実績です。米国株は、特にS&P500指数を通じて、他の地域の株式よりも高いリターンを提供してきました。これは、アメリカの経済が世界経済をリードする役割を果たしていることに起因します。

さらに、新興国の成長も米国市場で取り込むことができるという点も見逃せません。米国市場は多くの国際的な企業が上場しており、これらの企業は新興国の成長をも取り入れているため、米国株式への投資は実質的に新興国の成長にも参加することができるのです。

全世界株式の魅力: 本当に分散投資が必要?

全世界株式には、米国株式にはない魅力もあります。最大の利点は、真の意味での分散投資が可能であることです。全世界株式は、世界中の市場に投資するため、特定の国や地域に依存しないリスク分散が可能です。

しかし、全世界株式には成長率が低い国や新興国の株式も含まれているため、全体のリターンが抑えられる可能性があります。この点で、全世界株式は低成長の国を含んでいるため、米国株式に比べてリスク・コストが増加することもあります。

結論: あなたにとって最適な選択は?

結局のところ、「全世界株式 米国株式 どっち?」という問いに対する答えは、あなたの投資目標とリスク許容度によって異なります。もし、米国の高成長を直接取り込みたいのであれば米国株式が向いているでしょう。一方で、長期的な分散投資を考えているのであれば、全世界株式が適しているかもしれません。

全世界株式と米国株式のリスクはどのように異なりますか?

全世界株式は真の意味での分散投資を提供しますが、成長率が低い市場を含むため、リターンが抑えられる可能性があります。米国株式はより高い成長の可能性がありますが、特定の国に依存するリスクがあります。

米国株式は今後も高成長を続けるでしょうか?

過去の実績からは高い成長が期待できますが、未来の市場動向は予測できません。アメリカ経済の強さや政策、国際情勢に依存します。

新興国市場は重要な投資先ですか?

新興国市場は高成長の可能性がありますが、リスクも高いです。米国株式を通じて間接的に新興国の成長に参加することも一つの方法です。

長期投資に最適なのはどちらですか?

長期的には、多様な経済成長を捉えるために全世界株式が適していると考える専門家もいますが、これは個人の投資目標によります。

コスト面ではどちらが有利ですか?

全世界株式は分散投資のためのコストがかかる場合があります。米国株式は、特にS&P500指数のようなETFを通じて投資する場合、コストが比較的低いことがあります。

配当や税金面での違いはありますか?

米国株式は配当利回りが高い場合がありますが、税金面での考慮が必要です。全世界株式は国際的な税制の影響を受けることがあります。

最終的に、どちらを選ぶかはあなた次第です。それぞれのメリットとデメリットを理解し、あなたの投資戦略に最も適した選択をすることが重要です。